Fonds d’infrastructure mondiale Ninepoint

Commentaire de septembre 2020

Depuis le début de l’année et jusqu’au 30 septembre, le Fonds d’infrastructure mondiale Ninepoint a généré un rendement total de 1,31 % comparativement à l’indice MSCI World Core Infrastructure, qui a généré un rendement total de -4,15 %. Pour le mois, le Fonds a généré un rendement total de 0,37 %, pendant que celui de l’indice était de 1,03 %.

Après un été marqué par la fonte des marchés, dont le point culminant a été le meilleur rendement d’août pour l’indice S&P 500 en plus de 30 ans, septembre a été à la hauteur de sa réputation de mois le plus difficile pour les investisseurs. Nous ne devrions cependant pas nous plaindre de cette faiblesse, car c’était le premier mois de baisse depuis les résultats alarmants observés pendant la liquidation liée à la pandémie de COVID-19 en mars dernier. Bien que la reprise après les creux ait été spectaculaire, le secteur de l’énergie a été particulièrement touché au cours du mois dernier et même les chefs de file du marché dans les secteurs des services de communication, des technologies de l’information et de la consommation discrétionnaire ont connu un déclin douloureux. Il faut espérer que la faiblesse de septembre signale simplement une pause dans la reprise naissante, plutôt que quelque chose de plus grave.

Il est en fait raisonnablement difficile de trouver un seul déclencheur ou catalyseur de la correction, étant donné que la saisonnalité normale coïncide avec des poches de spéculation sur le marché (alimentées en partie par les commerçants de détail et la ferveur des médias sociaux), une réunion du FOMC qui a déçu certains qui souhaitaient un assouplissement quantitatif encore plus agressif (malgré l’engagement de maintenir le taux des fonds fédéraux entre 0 et 0,25 % jusqu’à ce que les conditions du marché du travail se soient améliorées et une volonté d’ajuster la politique monétaire si nécessaire), le passage de la juge Ruth Bader Ginsburg de la Cour suprême des États-Unis (qui met en place une lutte politique pour la prochaine nomination de la Cour suprême des États-Unis et pourrait conduire à une idéologie beaucoup plus conservatrice dans les tribunaux), peu de signes de progrès concernant les prochaines mesures fiscales de soutien budgétaire (alors même que les programmes actuels arrivent à leur terme et que des millions de personnes restent au chômage) et un débat présidentiel chaotique (qui n’a guère apporté de confiance ou de réconfort dans l’environnement politique actuel).

Heureusement, sous la surface, les données économiques continuent de s’améliorer constamment. L’indice composite des directeurs d’achats à l’échelle mondiale de J. P. Morgan a atteint 52,1 en septembre, l’indice composite des directeurs d’achats des États-Unis a atteint 54,3 en septembre, l’indice composite des directeurs d’achats de la zone euro a atteint 50,4 en septembre, et l’indice PMI manufacturier Caïxin de la Chine a atteint 53,0 en septembre, tous au-dessus du niveau clé de 50,0. En outre, les ventes au détail américaines ont dépassé les niveaux d’avant la pandémie de COVID-19 et ont atteint 537,5 milliards de dollars en août (soit une augmentation de 0,6 % par rapport à juillet et de 2,6 % par rapport à août 2019). Il est important de noter que les ventes de maisons neuves et existantes et les ventes d’automobiles neuves et d’occasion continuent de dépasser les attentes.

La plus grande source d’inquiétude concerne la situation de l’emploi, avec environ 11 millions d’emplois perdus aux États-Unis et près de 750 000 au Canada par rapport aux niveaux que l’on connaissait avant la pandémie de COVID-19. Pour ce qui est des petites et moyennes entreprises, en particulier les restaurants, les commerces de détail, les instituts de beauté et les spas, les bars et les boîtes de nuit ainsi que les centres de conditionnement physique et de remise en forme indépendants, nous observons de plus en plus souvent des fermetures temporaires devenir permanentes. Alors que des millions de personnes souffrent encore des retombées de la pandémie, il est crucial de mettre en place des mesures de relance budgétaire progressives jusqu’à ce que nous disposions d’un vaccin sûr et efficace.

Lors de la correction de septembre, nous avons continué à élargir notre exposition et à rééquilibrer nos portefeuilles afin de nous positionner pour un retour à une croissance positive du PIB. Bien que les semaines précédant une élection présidentielle soient généralement volatiles, une fois que les investisseurs peuvent être raisonnablement certains du résultat (que cela se produise le soir de l’élection ou dans les jours suivants), nous pensons que cela agira comme un événement de compensation pour les marchés. Les actions qui versent des dividendes restent extrêmement attrayantes par rapport aux obligations et, à mesure que la reprise économique est autonome, la hausse des attentes en matière de croissance et d’inflation devrait donner un bon coup de pouce aux actions et aux actifs réels.

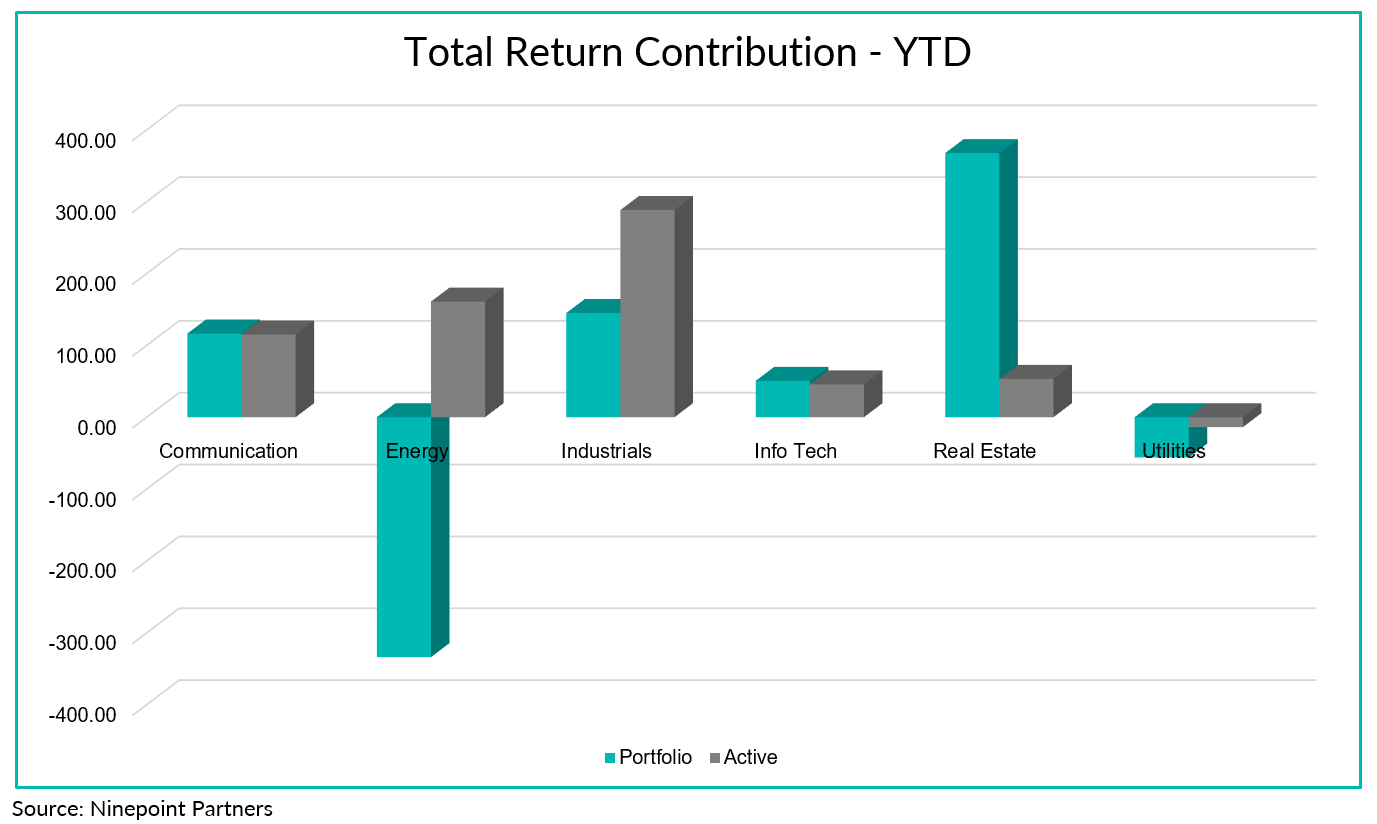

Sur une base absolue, les secteurs de l’immobilier (+368 pb), des industries (+145 pb) et des communications (+116 pb) sont les principaux secteurs contributeurs du Fonds d’infrastructure mondiale Ninepoint depuis le début de l’année, alors que les secteurs de l’énergie (-334 pb) et des services publics (-56 pb) ont été à la traîne du marché.

Sur une base relative, la contribution positive au rendement des secteurs des industries, de l’énergie et des communications a été contrebalancée par la contribution négative du secteur des services publics.

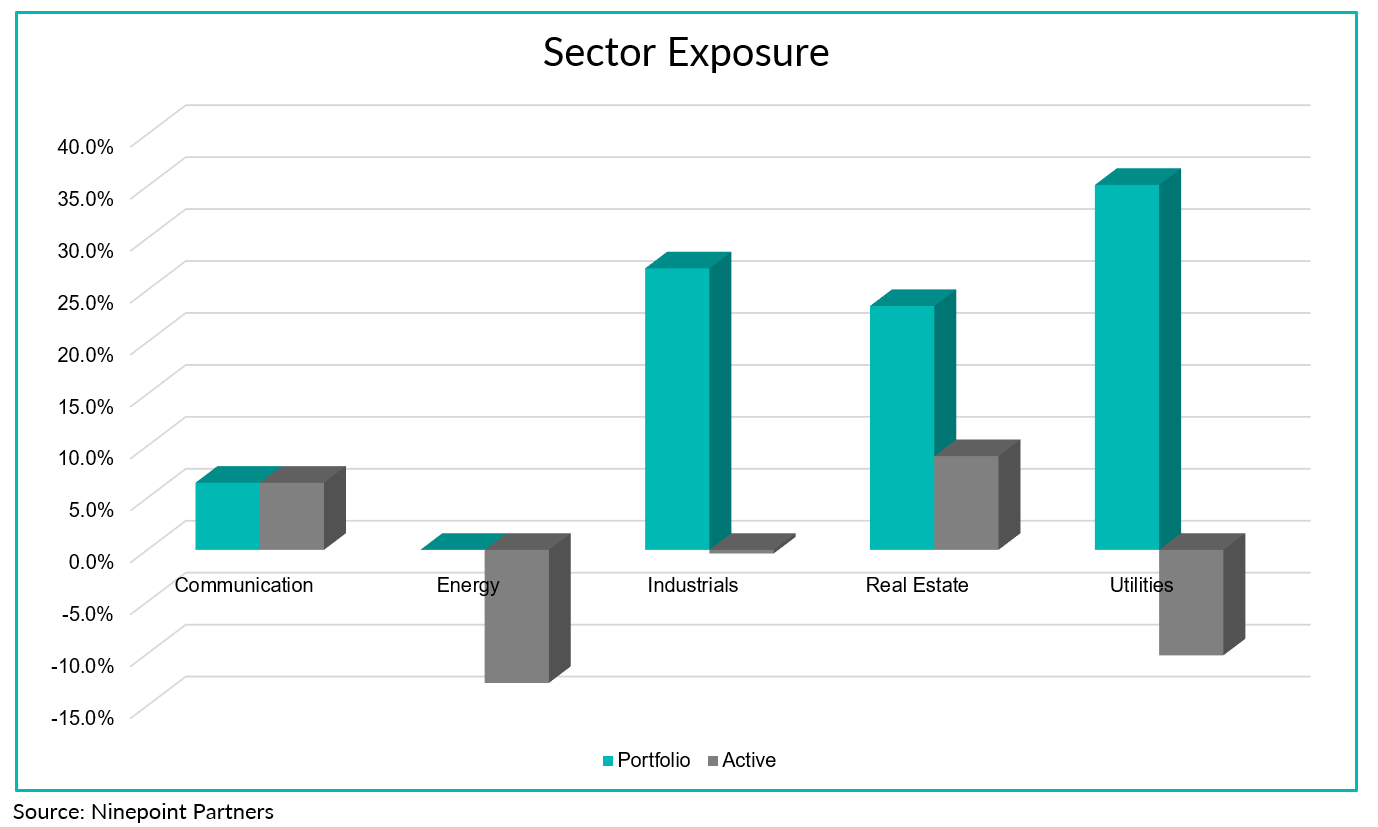

Notre position est actuellement surpondérée dans les secteurs de l’immobilier et des communications, et sous-pondérée dans les secteurs de l’énergie et des services publics. À la fin du mois, nous détenions une position de trésorerie de 7,9 % et avons mis l’accent sur les thèmes liés à la numérisation de l’économie, à la production d’énergie renouvelable et aux technologies d’énergie propre. Nous cherchons à déployer le solde de notre capital à mesure que l’incertitude liée à l’élection présidentielle américaine se dissipe.

Il est toutefois important de noter ces répartitions sectorielles, même si le reste de l’année dépendra fortement du résultat de l’élection. Une victoire de Biden et un balayage démocrate à Washington conduirait probablement à d’importantes dépenses budgétaires dont les infrastructures, les énergies renouvelables et les technologies d’énergie propre seraient les bénéficiaires évidents. Nous sommes prêts à positionner le Fonds en conséquence si ce scénario se réalise.

Sur le plan des actions, Boralex (+169 pb), Northland Power (+138 pb) et Equinix (+110 pb) sont les principaux contributeurs au rendement depuis le début de l’année. Parmi les titres les plus à la traîne au cours de la même période, mentionnons ENGIE (-124 pb), NextEra Energy Partners (-124 pb) et TC Energy (-101 pb).

En septembre, nos placements ayant obtenu les meilleurs rendements comprenaient Boralex (+53 pb), Northland Power (+31 pb) et SBA Communications (+26 pb), alors que CyrusOne (-42 pb), NRG Energy (-31 pb) et Ferrovial (-21 pb) ont obtenu des rendements inférieurs.

Au 30 septembre 2020, le Fonds d’infrastructure mondiale Ninepoint se concentrait sur 28 positions, les 10 principaux placements représentant environ 37,6 % du Fonds. Au cours de l’exercice précédent, 16 des 28 sociétés dont les titres sont détenus par le Fonds ont annoncé une augmentation de leurs dividendes, avec une hausse moyenne de 2,7 % (la hausse médiane était de 4,1 %). En utilisant une approche d’infrastructure totale, nous continuerons à suivre un processus d’investissement discipliné, en équilibrant l’estimation, la croissance et le rendement dans le but de produire de solides rendements ajustés en fonction du risque.

Jeffrey Sayer, CFA

Partenaires Ninepoint

Fonds d’infrastructure mondiale Ninepoint Rendements Composés¹ au septembre 2020 (série F NPP356)

| 1 Mois | ÀCJ | 3 Mois | 6 Mois | 1 An | 3 ANS | 5 ANS | Début | |

| Fond | 0,4 % | 1,3 % | 4,1 % | 9,3 % | 1,8 % | 6,5 % | 7,9 % | 7,2 % |

| Indice | 1,0 % | -4,2 % | 0,9 % | 7,7 % | -2,7 % | 8,2 % | 8,6 % | 12,3% |

1 Tous les rendements et les détails du Fonds a) reposent sur les parts de série A; b) sont nets de frais; c) sont annualisés si la période est supérieure à un an; d) sont en date du septembre 30, 2020; e) les rendements annuels de 2011 sont pour la période du 1er septembre au 31 décembre 2011. L’indice est composé à 100 % de l’indice S&P Global Infrastructure TR (dollars canadiens) et est calculé par Ninepoint Partners LP selon les renseignements sur les indices publiquement accessibles. L’indice était auparavant l’indice Macquarie Global Infrastructure 100 (dollars canadiens) depuis la création jusqu’au 31 octobre 2016.

Le Fonds est généralement exposé aux risques suivants. Veuillez consulter le prospectus du Fonds pour obtenir une description de ces risques : risque lié à l’épuisement du capital; risque lié à la concentration; risque de crédit; risque de change; risque lié aux dérivés; risque lié aux fonds négociés en bourse; risque lié aux placements étrangers; risque lié aux fiducies de revenu; risque lié à l’inflation; risque lié aux taux d’intérêt; risque lié à la liquidité; risque de marché; risque lié à la réglementation; risque lié à la série; risque lié aux ventes à découvert; risque lié aux petites sociétés; risque lié à un émetteur donné; risque lié à la fiscalité.

Ninepoint Partners LP est le gestionnaire de placement des Fonds Ninepoint (collectivement, les « Fonds »). Un placement dans un fonds commun de placement peut donner lieu à des commissions, des commissions de suivi, des frais de gestion, des frais liés au rendement (le cas échéant) ainsi qu’à d’autres frais et dépenses. Veuillez lire attentivement le prospectus avant d’investir. Le taux de rendement indiqué pour les parts de série A du Fonds pour la période se terminant le septembre 30, 2020 est basé sur le taux de rendement total composé annuel historique et inclut les changements de valeur des parts et le réinvestissement des dividendes distribués. Il ne tient cependant pas compte des ventes, des rachats, des distributions ou des charges facultatives ni des impôts sur le revenu payables par tout détenteur de part, qui pourraient avoir réduit le rendement. Les fonds communs de placement ne sont pas garantis, leur valeur fluctue souvent et les rendements passés ne se reproduisent pas nécessairement. L’information contenue dans la présente communication ne constitue pas une offre ni une sollicitation par toute personne résidant aux États-Unis ou dans tout ressort où une telle offre ou sollicitation n’est pas autorisée ou à toute personne qu’il est illégal de solliciter ou à qui il est illégal de faire une telle offre. Les investisseurs éventuels qui ne résident pas au Canada doivent s’adresser à leur conseiller en placement pour déterminer si les titres du Fonds peuvent être légalement vendus dans leur ressort.

Les opinions, les estimations et les prévisions (« l’information ») contenues dans la présente étude sont uniquement celles de Ninepoint Partners LP et sont modifiables sans préavis. Ninepoint Partners fait tous les efforts pour assurer que l’information est tirée de sources considérées fiables et exactes. Cependant, Ninepoint Partners n’assume aucune responsabilité quant aux pertes ou dommages directs ou indirects quelconques pouvant résulter de l’utilisation de cette information. Ninepoint Partners n’a aucune obligation de mettre à jour ou de maintenir à jour l’information contenue dans le présent document. Les destinataires ne doivent pas substituer l’information à leur propre jugement. Veuillez consulter votre conseiller professionnel relativement à votre situation particulière. Les opinions concernant une entreprise, un titre, un secteur ou un marché en particulier ne doivent pas être considérées comme une indication aux fins de négociation des fonds d’investissement gérés par Ninepoint Partners LP. Toute mention d’une entreprise particulière est faite uniquement à titre informatif, ne doit pas être considérée comme un conseil en matière de placement ou une recommandation d’achat ou de vente ni comme une indication de la façon qu’investissent ou investiront les portefeuilles des fonds d’investissement gérés par Ninepoint Partners LP. Ninepoint Partners LP ou ses sociétés affiliées peuvent être propriétaires bénéficiaires ou contrôler à titre bénéficiaire 1 % ou plus de n’importe quelle catégorie de titres de capitaux propres des émetteurs mentionnés dans la présente étude. Ninepoint Partners LP ou ses sociétés affiliées peuvent détenir une position vendeur de n’importe quelle catégorie de titres de capitaux propres des émetteurs mentionnés dans la présente étude. Au cours des précédents douze mois, Ninepoint Partners LP ou ses sociétés affiliées peuvent avoir reçu des émetteurs mentionnés dans la présente étude une rémunération pour d’autres raisons que les services normaux de conseils en matière de placement ou d’exécution d’opérations.

Ninepoint Partners LP Au numéro sans frais : 1 866 299-9906 SERVICES AUX COURTIERS : CIBC Mellon GSSC Record Keeping Services: sans frais : 1.877.358.0540

Fonds liés

Commentaire historique

- Fonds d’infrastructure mondiale Ninepoint 12/2023

- Fonds d’infrastructure mondiale Ninepoint 11/2023

- Fonds d’infrastructure mondiale Ninepoint 10/2023

- Fonds d’infrastructure mondiale Ninepoint 09/2023

- Fonds d’infrastructure mondiale Ninepoint 08/2023

- Fonds d’infrastructure mondiale Ninepoint 07/2023

- Fonds d’infrastructure mondiale Ninepoint 06/2023

- Fonds d’infrastructure mondiale Ninepoint 05/2023

- Fonds d’infrastructure mondiale Ninepoint 04/2023

- Fonds d’infrastructure mondiale Ninepoint 03/2023

- Fonds d’infrastructure mondiale Ninepoint 02/2023

- Fonds d’infrastructure mondiale Ninepoint 01/2023

- Fonds d’infrastructure mondiale Ninepoint 12/2022

- Fonds d’infrastructure mondiale Ninepoint 11/2022

- Fonds d’infrastructure mondiale Ninepoint 10/2022

- Fonds d’infrastructure mondiale Ninepoint 09/2022

- Fonds d’infrastructure mondiale Ninepoint 08/2022

- Fonds d’infrastructure mondiale Ninepoint 07/2022

- Fonds d’infrastructure mondiale Ninepoint 06/2022

- Fonds d’infrastructure mondiale Ninepoint 05/2022

- Fonds d’infrastructure mondiale Ninepoint 04/2022

- Fonds d’infrastructure mondiale Ninepoint 03/2022

- Fonds d’infrastructure mondiale Ninepoint 02/2022

- Fonds d’infrastructure mondiale Ninepoint 01/2022

- Fonds d’infrastructure mondiale Ninepoint 12/2021

- Fonds d’infrastructure mondiale Ninepoint 10/2021

- Fonds d’infrastructure mondiale Ninepoint 09/2021

- Fonds d’infrastructure mondiale Ninepoint 08/2021

- Fonds d’infrastructure mondiale Ninepoint 07/2021

- Fonds d’infrastructure mondiale Ninepoint 06/2021

- Fonds d’infrastructure mondiale Ninepoint 05/2021

- Fonds d’infrastructure mondiale Ninepoint 04/2021

- Fonds d’infrastructure mondiale Ninepoint 03/2021

- Fonds d’infrastructure mondiale Ninepoint 02/2021

- Fonds d’infrastructure mondiale Ninepoint 01/2021

- Fonds d’infrastructure mondiale Ninepoint 12/2020

- Fonds d’infrastructure mondiale Ninepoint 11/2020

- Fonds d’infrastructure mondiale Ninepoint 10/2020

- Fonds d’infrastructure mondiale Ninepoint 08/2020

- Fonds d’infrastructure mondiale Ninepoint 07/2020

- Fonds d’infrastructure mondiale Ninepoint 06/2020

- Fonds d’infrastructure mondiale Ninepoint 05/2020

- Fonds d’infrastructure mondiale Ninepoint 04/2020

- Fonds d’infrastructure mondiale Ninepoint 03/2020

- Fonds d’infrastructure mondiale Ninepoint 02/2020

- Fonds d’infrastructure mondiale Ninepoint 12/2019

- Fonds d’infrastructure mondiale Ninepoint 11/2019

- Fonds d’infrastructure mondiale Ninepoint 10/2019

- Fonds d’infrastructure mondiale Ninepoint 09/2019

- Fonds d’infrastructure mondiale Ninepoint 08/2019

- Fonds d’infrastructure mondiale Ninepoint 07/2019

- Fonds d’infrastructure mondiale Ninepoint 06/2019

- Fonds d’infrastructure mondiale Ninepoint 05/2019

- Fonds d’infrastructure mondiale Ninepoint 04/2019

- Fonds d’infrastructure mondiale Ninepoint 03/2019

- Fonds d’infrastructure mondiale Ninepoint 02/2019

- Fonds d’infrastructure mondiale Ninepoint 01/2019

- Fonds d’infrastructure mondiale Ninepoint 12/2018

- Fonds d’infrastructure mondiale Ninepoint 11/2018

- Fonds d’infrastructure mondiale Ninepoint 10/2018

- Fonds d’infrastructure mondiale Ninepoint 09/2018

- Fonds d’infrastructure mondiale Ninepoint 08/2018

- Fonds d’infrastructure mondiale Ninepoint 07/2018

- Fonds d’infrastructure mondiale Ninepoint 06/2018

- Fonds d’infrastructure mondiale Ninepoint 05/2018

- Fonds d’infrastructure mondiale Ninepoint 04/2018

- Fonds d’infrastructure mondiale Ninepoint 03/2018

- Fonds d’infrastructure mondiale Sprott 02/2018

- Fonds d’infrastructure mondiale Sprott 01/2018