Mise à jour mensuelle

Depuis le début de l’année et jusqu’au 30 juin, le Fonds d’infrastructure mondiale Ninepoint a généré un rendement total de 8,07 % comparativement à l’indice MSCI World Core Infrastructure, qui a généré un rendement total de 2,54 %. Pour le mois, le Fonds a généré un rendement total de -2,87 %, pendant que celui de l’indice était de -1,53 %.

Fonds d’infrastructure mondiale Ninepoint – Rendements composés¹ au 30 juin 2024 (série F NPP356)| Date de création : 1er septembre 2011

1M |

CA |

3M |

6M |

1A |

3A |

5A |

10A |

Création |

|

|---|---|---|---|---|---|---|---|---|---|

Fonds |

-2,9 % |

8,1 % |

1,2 % |

8,1 % |

12,5 % |

6,5 % |

7,7 % |

5,9 % |

7,5 % |

MSCI World Core Infrastructure NR (CAD) |

-1,5 % |

2,5 % |

0,1 % |

2,5 % |

6,1 % |

4,0 % |

4,0 % |

7,6 % |

10,2 % |

Les marchés d’actions ont continué à se redresser après le repli d’avril et enregistré un nouveau mois de bons résultats, le S&P 500 et le NASDAQ atteignant des sommets historiques. En ce qui concerne les rendements sectoriels du S&P 500, les gains découlent des secteurs des technologies de l’information, des biens de consommation cyclique et de la communication, dans le sillage de la reprise des titres technologiques à très grande capitalisation aux États-Unis. En revanche, les secteurs des services publics, des matériaux et de l’énergie ont sous-performé au cours du mois. Nous sommes prêts à ce que la saisonnalité positive fasse son œuvre pendant la majeure partie du mois de juillet, avant que le calme plat estival ne s’installe en août et en septembre.

De nombreuses données économiques ont soutenu la hausse et la publication de l’indice des prix PCE américain (la mesure d’inflation préférée de la Fed) le 31 mai a vraiment donné le ton pour le mois de juin. L’indice des prix PCE a augmenté de 0,3 % d’un mois sur l’autre (+0,2 % hors alimentation et énergie) et de 2,7 % d’une année sur l’autre (+2,8 % hors alimentation et énergie). Les données sont conformes aux attentes, cohérentes avec les résultats du mois précédent (lesquels ont apaisé les craintes concernant la hausse de l’inflation au premier trimestre de l’année) et alignées sur les prévisions de la Fed selon son résumé des projections économiques.

Bien que la Fed soit restée ferme en suggérant que des preuves supplémentaires et le passage du temps sont nécessaires avant la première baisse de taux, nous ne sommes peut-être qu’à deux ou trois réunions du FOMC de cette annonce. En fait, le 5 juin, la Banque du Canada a été la première banque centrale des nations du G7 à réduire ses taux d’intérêt, de 25 points de base, à 4,75 %. La Banque centrale européenne a rapidement suivi en abaissant à son tour ses taux directeurs de 25 points de base le 6 juin. Certes, l’économie américaine semble en bien meilleure santé que les économies canadienne et européenne, mais une politique monétaire plus souple se profile très bientôt pour la première économie mondiale.

Il est intéressant de noter que la dernière annonce du FOMC de la Fed est tombée le même jour que la publication de l’IPC, le 12 juin, ce qui a ajouté un peu d’intrigue à la journée. La lecture de l’inflation a été clairement conciliante, l’indice des prix à la consommation étant resté inchangé en mai, en données corrigées des variations saisonnières, après avoir augmenté de 0,3 % en avril, et ayant augmenté de 3,3 % en glissement annuel. L’indice de l’ensemble des articles hors alimentation et énergie n’a augmenté que de 0,2 % en mai, après avoir progressé de 0,3 % en avril, et s’est accru de 3,4 % d’une année sur l’autre, ce qui constitue une nouvelle amélioration par rapport aux données sur l’inflation du mois précédent.

Cet après-midi-là, il n’a pas été surprenant que la Fed ne modifie pas sa politique monétaire, mais il a été surprenant que le résumé des projections économiques du FOMC indique une réduction du nombre de baisses de taux prévues en 2024, de trois à une seule. Au cours de la conférence de presse, le président Powell a dû répondre à plusieurs questions concernant l’ajustement des prévisions des membres du FOMC afin d’intégrer les nouvelles données de l’IPC, plus favorables, et les mesures nécessaires pour renforcer la confiance dans le fait que l’inflation se rapproche durablement de l’objectif de 2,0 % de la Fed. Nous pensons que le président Powell a eu du mal à trouver des arguments convaincants pour défendre une position plus belliciste et, étant donné que de nombreux membres du FOMC prévoient toujours au moins deux baisses de taux d’intérêt en 2024, nous pensons que deux baisses sont le résultat le plus probable d’ici la fin de l’année.

Au-delà de la politique monétaire, quelques autres développements clés ont eu un impact sur les marchés financiers dans le monde entier au cours du mois de juin. Bien qu’elles aient été largement ignorées en Amérique du Nord, les élections anticipées en France ont entraîné une certaine volatilité sur les marchés boursiers européens et les écarts entre les obligations françaises et allemandes se sont creusés alors que le parti d’extrême droite, le Rassemblement national (RN), semblait en passe de remporter le premier tour des élections législatives du pays. Toutefois, comme le scénario le plus probable n’est pas celui d’une majorité absolue, il est peu probable que la politique du gouvernement change radicalement à l’avenir et certains des mouvements hors normes se sont normalisés par la suite.

Les investisseurs nord-américains ont probablement été plus intéressés par le débat présidentiel américain, qui a donné lieu à des moments à la fois révélateurs et difficiles à regarder. Sans commenter la performance de l’un ou l’autre des candidats, nous soulignons que les chances de Trump de remporter l’élection ont grimpé en flèche, tandis que celles de Biden se sont effondrées, bien que l’issue soit loin d’être certaine à ce stade. En réponse, les opérations « favorables à Trump » ont bien fonctionné dans les jours qui ont suivi, par exemple les taux se sont fortement redressés en raison de la menace de dépenses budgétaires massives et les actions liées aux énergies renouvelables ont été sous pression en raison de la menace d’une abrogation du soutien fiscal à la transition énergétique, notamment les allègements fiscaux. À l’approche du mois de novembre, nous nous attendons à un regain de volatilité, à l’instar des années électorales de 2016 et 2020.

Enfin, dans le sillage des événements politiques, les investisseurs canadiens ont enregistré un rendement assez médiocre des actions au cours du mois, ce qui, selon nous, est directement lié aux modifications du taux d’inclusion des gains en capital proposées par le gouvernement libéral fédéral. Le passage du taux d’inclusion de 50 % à 66,67 % a incité les investisseurs à bloquer les gains et pertes en capital avant l’entrée en vigueur du changement le 25 juin. Pour l’essentiel, les investisseurs canadiens se sont débarrassés des actions à des fins de planification fiscale, indépendamment du cours ou de l’évaluation. Les secteurs de la finance, de l’énergie et de l’immobilier semblent avoir été particulièrement touchés par les ventes, mais nous nous attendons à ce que les investisseurs reconstituent rapidement leurs positions, maintenant que la date limite aux fins de la planification fiscale est passée. Au contraire, nous pensons que le repli temporaire a offert un point d’entrée intéressant pour les sociétés canadiennes cotées de haute qualité.

À l’avenir, la saison des résultats du deuxième trimestre devrait, de manière générale, soutenir les actions, les titres technologiques à très grande capitalisation américains restant les plus prisés. Selon FactSet, les analystes s’attendent à ce que le taux de croissance des bénéfices trimestriels en glissement annuel soit le plus élevé depuis plus de deux ans (8,8 %), les secteurs des services de communication, des soins de santé, des technologies de l’information et de l’énergie affichant la plus forte croissance. Nos perspectives pour les marchés des actions sont positives pour le reste de l’année, mais, comme nous l’avons expliqué précédemment, la trajectoire dépend de deux scénarios différents. Si les baisses de taux sont moins nombreuses que prévu, la croissance des titres à très grande capitalisation devrait continuer à offrir un rendement supérieur, mais s’il y a plus de deux baisses de taux, la reprise devrait se généraliser, car la croissance s’accélérera à nouveau dans les autres secteurs.

Toutefois, nous sommes conscients que certaines données récentes suggèrent que l’économie américaine pourrait ralentir plus rapidement que prévu par la Fed et que les élections présidentielles américaines créeront une incertitude supplémentaire, ce qui pourrait rendre la trajectoire des rendements sur le reste de l’année beaucoup moins linéaire que celle du premier semestre 2024. Malgré ces préoccupations, nous recherchons continuellement des sociétés qui devraient afficher des solides revenus, des bénéfices et une croissance des dividendes, tout en continuant à se négocier à des évaluations acceptables aujourd’hui.

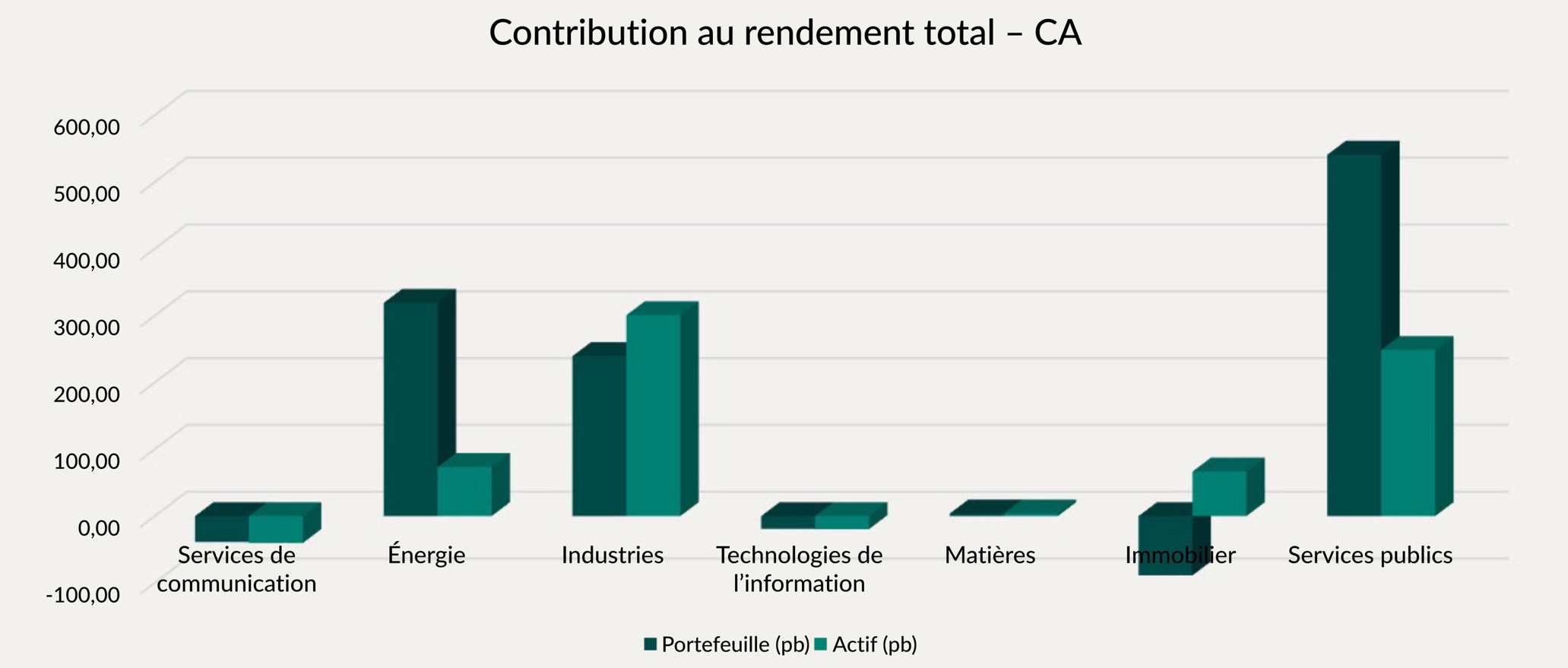

Sur une base absolue, les secteurs des services publics (+541 pb), de l’énergie (+319 pb) et des industries (+239 pb) sont les principaux secteurs contributeurs du Fonds depuis le début de l’année, alors que ceux de l’immobilier (-89 pb), des services de communication (-39 pb) et des technologies de l’information (-19 pb) ont été à la traîne du marché.

Sur une base relative, la contribution positive au rendement des secteurs des industries (+301 pb), des services publics (+249 pb) et de l’énergie (+35 pb) a été contrebalancée par la contribution négative de ceux des services de communication (-40 pb) et des technologies de l’information (-20 pb).

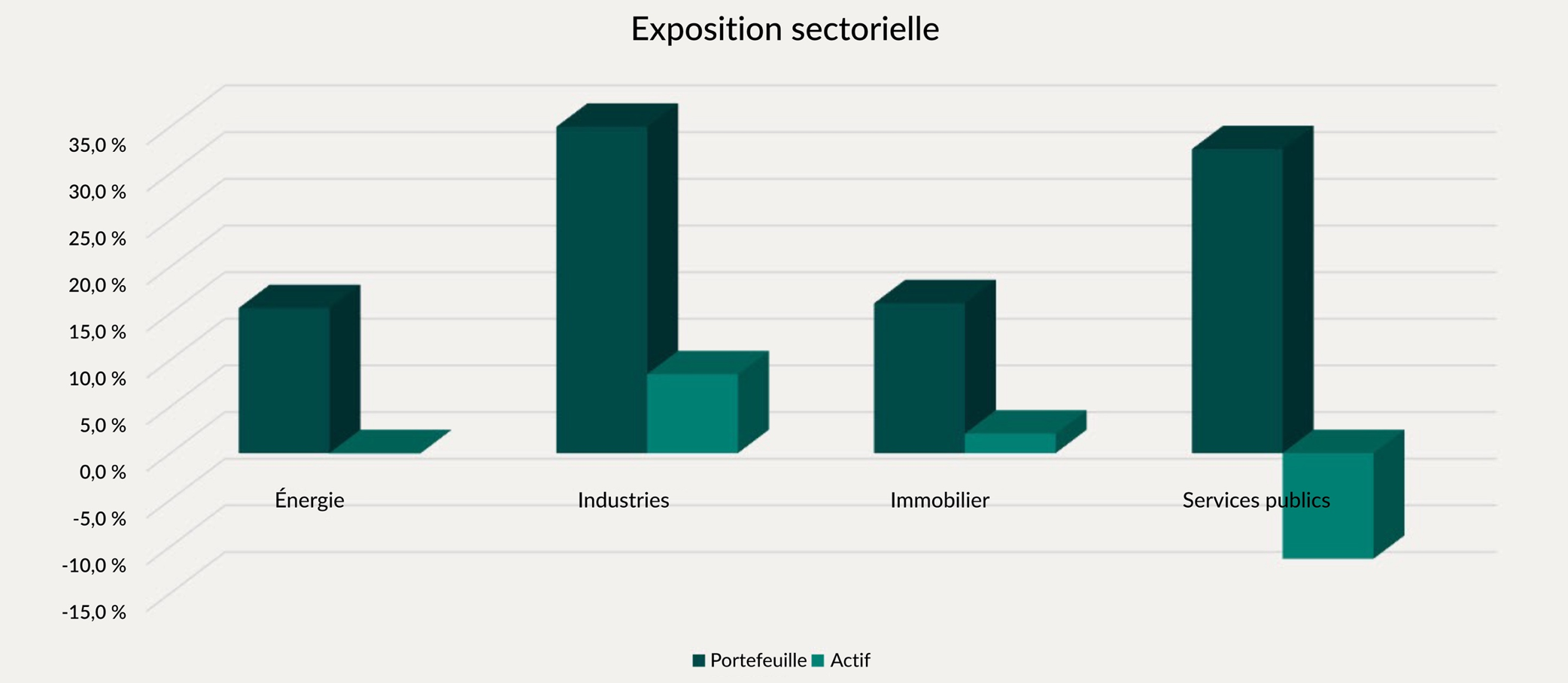

Nous sommes actuellement surpondérés dans le secteur des industries et de l’immobilier, pondérés dans celui de l’énergie et sous-pondérés dans celui des services publics. Alors que les investisseurs commencent à évaluer les implications de la prochaine élection présidentielle américaine et de la première baisse des taux d’intérêt du cycle, nous continuons à nous attendre à une participation plus large à la reprise des actions. En attendant, nous restons concentrés sur les actifs d’infrastructure de grande qualité qui versent des dividendes et qui ont démontré leur capacité à générer une croissance régulière des revenus et des bénéfices tout au long du cycle économique.

Nous continuons à penser que la transition vers l’énergie propre sera l’un des plus grands thèmes de placement pour les années à venir. Par conséquent, nous sommes à l’aise avec les placements du Fonds dans l’énergie traditionnelle et dans les énergies renouvelables, étant donné l’importance de la durabilité énergétique et de la sécurité de l’approvisionnement dans le monde. En outre, la demande d’électricité devrait s’accélérer considérablement, tirée par les moteurs que sont les centres de données et les secteurs de la fabrication et du transport, et nous cherchons à positionner le Fonds de manière à tirer parti de ce thème.

Au 31 mars 2024, le Fonds se concentrait sur 28 positions, les 10 principaux placements représentant environ 41,7 % du Fonds. Au cours de l’exercice précédent, 17 des 28 sociétés dont les titres sont détenus par le Fonds ont annoncé une augmentation de leurs dividendes, avec une hausse moyenne de 10,1 % (la hausse médiane était de 2,7 %). En utilisant une approche d’infrastructure totale, nous continuerons à suivre un processus de placement discipliné en équilibrant l’évaluation, la croissance et le rendement dans le but de produire de solides rendements ajustés en fonction du risque.

Jeffrey Sayer, CFA

Partenaires Ninepoint

juin 30, 2024

juin 30, 2024