Fonds d’infrastructure mondiale Ninepoint

Commentaire de décembre 2020

Depuis le début de l’année et jusqu’au 31 décembre, le Fonds d’infrastructure mondiale Ninepoint a généré un rendement total de 6,60 % comparativement à l’indice MSCI World Core Infrastructure, qui a généré un rendement total de -2,54 %. Pour le mois, le Fonds a généré un rendement total de 0,68 %, pendant que celui de l’indice était de -1,17 %.

L’année 2020 restera dans l’histoire comme l’une des périodes les plus difficiles de la mémoire récente pour les peuples du monde entier. Ce qui a commencé comme une épidémie localisée s’est rapidement transformé en une pandémie mondiale lorsque le coronavirus COVID-19 s’est répandu sur la planète. Les gouvernements, les professionnels de la santé et les travailleurs de première ligne ont été appelés à adopter une mentalité « nous ferons tout ce qu’il faut » pour lutter contre la crise. Malgré leurs efforts extraordinaires et héroïques, environ deux millions de vies ont été perdues et presque tout le monde sur la Terre a été confronté à des degrés divers de difficultés liées aux restrictions de mobilité imposées et aux arrêts économiques forcés. Mais à l’aube de 2021, l’ingéniosité humaine, les efforts inlassables et les percées scientifiques offrent heureusement un espoir pour l’avenir.

Si l’on considère l’impact économique du confinement, nous venons de connaître la récession la plus forte et la plus profonde depuis la Seconde Guerre mondiale, la dynamique de la contraction ressemblant davantage à un arrêt complet provoqué par une catastrophe naturelle qu’à un ralentissement induit par la politique monétaire. Cela a déclenché le marché baissier le plus rapide de l’histoire, l’indice S&P 500 ayant chuté de 35 % entre le 19 février et le 23 mars. Cependant, les marchés ont férocement rebondi après avoir atteint un creux, grâce à une réponse politique relativement rapide et coordonnée, qui comprenait un soutien monétaire d’urgence et une relance budgétaire agressive. Mais il est important de noter que le rendement des placements varie considérablement selon les marchés, les secteurs et les catégories d’actifs, les thèmes du travail à domicile et de la consommation à domicile étant particulièrement favorables au secteur des technologies de l’information, à mesure que la transformation numérique s’accélère.

Il n’est pas surprenant que l’indice NASDAQ Composite, lourdement chargé en technologie, ait mené la charge en 2020 avec un rendement total de 44,9 %, et que l’indice S&P 500, plus large, ait généré un rendement total de 18,4 % (tous deux en dollars américains). Les rendements ont été légèrement moins impressionnants pour l’ensemble de nos indices de référence autorisés, l’indice S&P Global 1200 ($CA) ayant généré un rendement total de 13,6 %, l’indice MSCI World Core Infrastructure ($CA), de -2,5 %, et l’indice MSCI World IMI Core Real Estate ($CA), de -9,6 %. Il est clair que les marchés mondiaux ont été confrontés à des vents contraires plus forts du point de vue des rendements et que certains secteurs et sous-secteurs dépendant d’une mobilité illimitée ont souffert de manière disproportionnée (notamment les routes à péage et les aéroports dans les infrastructures et les FPI de commerce de détail et les FPI de bureaux dans l’immobilier). Enfin, il convient de noter que bien que l’exposition au dollar américain ait servi de tampon pendant le ralentissement du premier trimestre de 2020, la faiblesse de ce même dollar pendant le reste de l’année a eu un impact négatif sur les rendements en termes de dollars canadiens.

En 2021, les perspectives pour les marchés des actions au sens large semblent assez bonnes, puisque trois catalyseurs positifs clés se sont matérialisés. Tout d’abord, le Congrès a officiellement certifié la victoire de Joe Biden à l’élection présidentielle américaine et les démocrates ont tenu la Chambre et renversé le Sénat. Le balayage démocratique crée un scénario de « vague bleue » et élimine une grande partie de l’incertitude politique. Deuxièmement, la prochaine phase du plan de relance budgétaire a été promulguée, et on parle d’un montant d’environ 900 milliards de dollars. Compte tenu du gouvernement unifié, il est également très probable que des mesures de relance supplémentaires viendront compléter les paiements de soutien, les faisant passer de 600 à 2 000 dollars par personne et par mois pour les personnes dont les revenus sont inférieurs à un certain niveau. Avec près de 10 millions de personnes toujours au chômage par rapport aux niveaux prépandémiques, ces chèques sont d’une importance capitale pour combler le fossé des revenus jusqu’à ce que nous puissions remettre tout le monde au travail. Le troisième catalyseur, la découverte et la distribution d’un vaccin sûr et efficace contre la COVID-19 (avec l’approbation récente des vaccins de Pfizer-BioNTech et de Moderna et l’approbation probable des candidats vaccins d’AstraZeneca et de Johnson&Johnson), permettra à terme d’obtenir l’immunité collective nécessaire pour permettre à nos vies de revenir à la normale. Avec ces catalyseurs intégrés dans les estimations consensuelles actuelles, les bénéfices devraient augmenter d’environ 25 % d’une année sur l’autre et, si les taux d’intérêt restent bas, permettant ainsi aux multiples de rester élevés, nous pourrions assister à une autre année solide de gains d’investissement.

Le Fonds d’infrastructure mondiale Ninepoint devrait être idéalement positionné pour 2021, car cette catégorie d’actifs devrait bénéficier de deux facteurs clés. Premièrement, la « vague bleue » de Biden sera probablement extrêmement favorable aux énergies renouvelables et aux technologies énergétiques propres. Nous avons déjà eu plusieurs placements « verts » qui ont généré une contribution positive significative au rendement du Fonds, que nous espérons poursuivre au cours de l’année à venir. En outre, les chances de voir un important programme de dépenses d’infrastructure augmenter de façon spectaculaire ont maintenant augmenté et nous trouvons des moyens de participer à la hausse potentielle (soit par la réévaluation ou l’évaluation à la valeur du marché des actifs existants, soit par des possibilités de placement direct). Deuxièmement, la réouverture réussie de l’économie mondiale devrait profiter à plusieurs secteurs en difficulté, notamment le stockage et le transport traditionnels du pétrole et du gaz, les services aéroportuaires et les routes à péage. Alors que le transport retrouve les niveaux d’avant la pandémie, les flux de trésorerie de ces entreprises devraient fortement rebondir après les creux de 2020. Essentiellement, il devrait y avoir de nombreuses possibilités de trouver des producteurs de dividendes de haute qualité à des prix attractifs dans un large éventail d’entreprises dans le domaine des infrastructures, ce qui est de bon augure pour notre mandat.

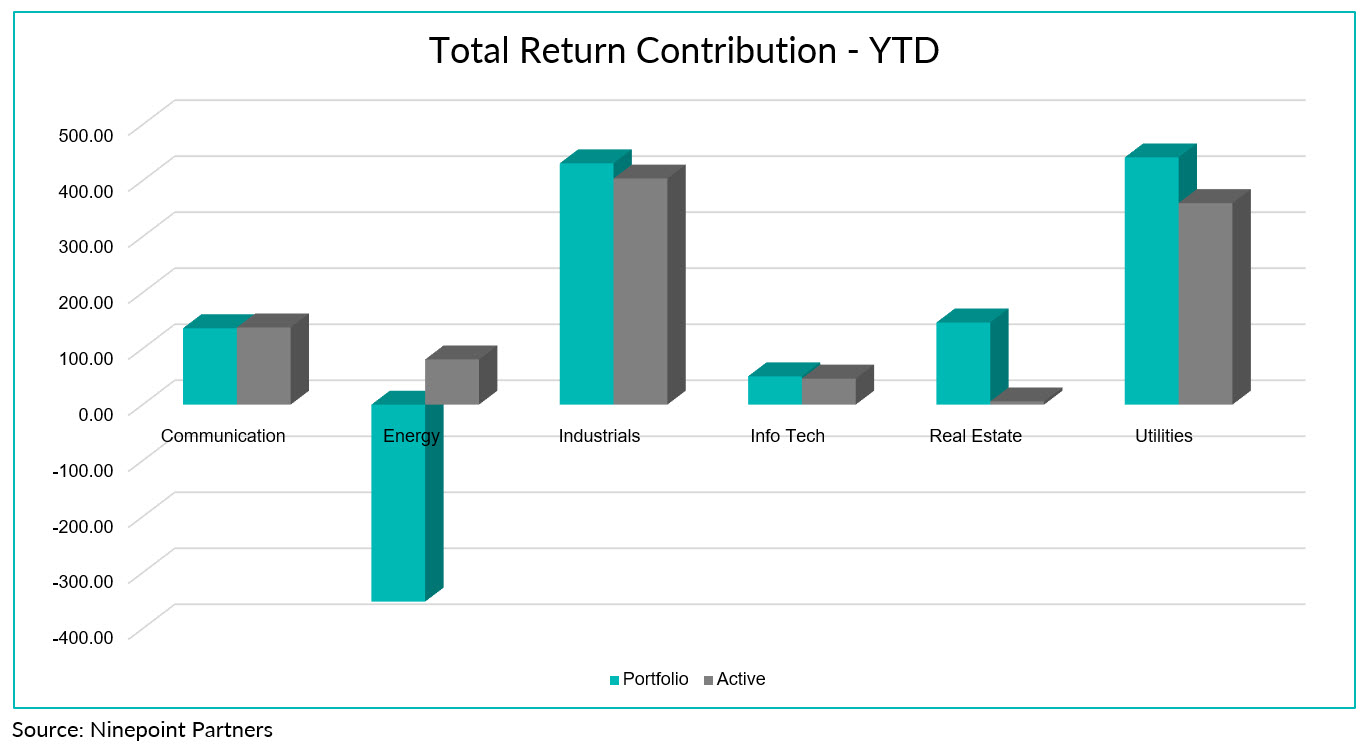

Sur une base absolue, les secteurs des services publics (+441 pb), des industries (+431 pb) et des communications (+147 pb) sont les principaux secteurs contributeurs du Fonds d’infrastructure mondiale Ninepoint depuis le début de l’année, alors que seul le secteur de l’immobilier (-352 pb) a été à la traîne du marché.

Sur une base relative, les secteurs des industries, des services publics et des communications ont apporté des contributions positives, tandis qu’aucun secteur n’a généré de contribution négative au cours de l’année.

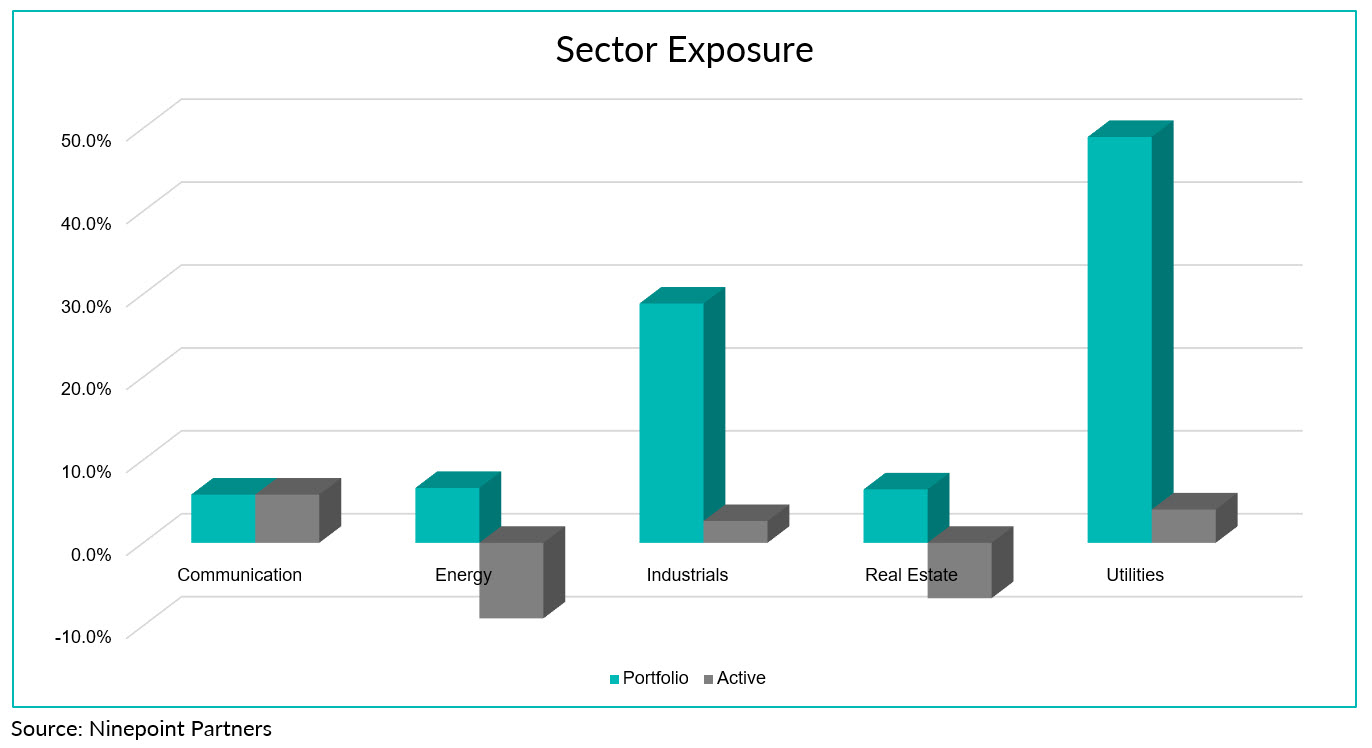

Notre position est actuellement surpondérée dans les secteurs des communications, des services publics et des industries, et sous-pondérée dans les secteurs de l’énergie et de l’immobilier. Étant donné que nous prévoyons que la reprise s’étendra en 2021, alors que le monde sort du confinement, nous avons réduit certaines de nos répartitions sectorielles inhabituelles (surpondération ou sous-pondération).

Si le monde peut se rouvrir en douceur, nous pourrions enfin voir une reprise conjointe des actions de croissance et d’impulsion du moment et des actions de valeur et cycliques. Par conséquent, nous avons structuré nos participations en utilisant une stratégie des haltères en prévision de la normalisation de l’économie mondiale. En outre, comme nous l’avons déjà dit, la « vague bleue » de Biden devrait être extrêmement positive pour les énergies renouvelables et les technologies énergétiques propres et nous voyons déjà les actions liées à ces thèmes surperformer en termes absolus et relatifs. Nous espérons pouvoir continuer à relever ces types d’occasions grâce à notre processus de placement discipliné en 2021.

Sur le plan des actions, Boralex (+264 pb), Orsted (+222 pb) et Quanta Services (+192 pb) sont les principaux contributeurs au rendement depuis le début de l’année. Parmi les titres les plus à la traîne du Fonds depuis le début de l’année, mentionnons ceux d’Enbridge (-115 pb), d’Eiffage (-107 pb) et de TC Energy (-101 pb).

En décembre, nos placements ayant obtenu les meilleurs rendements comprenaient Boralex (+61 pb), AES (+43 pb) et Orsted (+40 pb), tandis que Sunrun (-39 pb), Crown Castle (-31 pb) et Enbridge (-23 pb) ont offert un rendement inférieur.

Au 31 décembre 2020, le Fonds d’infrastructure mondiale Ninepoint se concentrait sur 30 positions, les 10 principaux placements représentant environ 37,2 % du Fonds. Au cours de l’exercice précédent, 21 des 30 sociétés dont les titres sont détenus par le Fonds ont annoncé une augmentation de leurs dividendes, avec une hausse moyenne de 4,6 % (la hausse médiane était de 6,0 %). En utilisant une approche d’infrastructure totale, nous continuerons à suivre un processus de placement discipliné, en équilibrant l’évaluation, la croissance et le rendement dans le but de produire de solides rendements ajustés en fonction du risque.

Jeffrey Sayer, CFA

Partenaires Ninepoint

Fonds d’infrastructure mondiale Ninepoint Rendements Composés¹ au 31 décembre 2020 (série F NPP356)

| 1 Mois | ÀCJ | 3 Mois | 6 Mois | 1 An | 3 ANS | 5 ANS | Début | |

| Fonds | 0,7 % | 6,6 % | 5,2 % | 9,5 % | 6,6 % | 7,1 % | 9,3 % | 7,6 % |

| Indice | -1,2 % | -2,5 % | 1,7 % | 2,6 % | -2,5 % | 7,5 % | 8,2 % | 12,1% |

1 Tous les rendements et les détails du Fonds a) reposent sur les parts de série A; b) sont nets de frais; c) sont annualisés si la période est supérieure à un an; d) sont en date du décembre 31, 2020; e) les rendements annuels de 2011 sont pour la période du 1er septembre au 31 décembre 2011. L’indice est composé à 100 % de l’indice S&P Global Infrastructure TR (dollars canadiens) et est calculé par Ninepoint Partners LP selon les renseignements sur les indices publiquement accessibles. L’indice était auparavant l’indice Macquarie Global Infrastructure 100 (dollars canadiens) depuis la création jusqu’au 31 octobre 2016.

Le Fonds est généralement exposé aux risques suivants. Veuillez consulter le prospectus du Fonds pour obtenir une description de ces risques : risque lié à l’épuisement du capital; risque lié à la concentration; risque de crédit; risque de change; risque lié aux dérivés; risque lié aux fonds négociés en bourse; risque lié aux placements étrangers; risque lié aux fiducies de revenu; risque lié à l’inflation; risque lié aux taux d’intérêt; risque lié à la liquidité; risque de marché; risque lié à la réglementation; risque lié à la série; risque lié aux ventes à découvert; risque lié aux petites sociétés; risque lié à un émetteur donné; risque lié à la fiscalité.

Ninepoint Partners LP est le gestionnaire de placement des Fonds Ninepoint (collectivement, les « Fonds »). Un placement dans un fonds commun de placement peut donner lieu à des commissions, des commissions de suivi, des frais de gestion, des frais liés au rendement (le cas échéant) ainsi qu’à d’autres frais et dépenses. Veuillez lire attentivement le prospectus avant d’investir. Le taux de rendement indiqué pour les parts de série A du Fonds pour la période se terminant le décembre 31, 2020 est basé sur le taux de rendement total composé annuel historique et inclut les changements de valeur des parts et le réinvestissement des dividendes distribués. Il ne tient cependant pas compte des ventes, des rachats, des distributions ou des charges facultatives ni des impôts sur le revenu payables par tout détenteur de part, qui pourraient avoir réduit le rendement. Les fonds communs de placement ne sont pas garantis, leur valeur fluctue souvent et les rendements passés ne se reproduisent pas nécessairement. L’information contenue dans la présente communication ne constitue pas une offre ni une sollicitation par toute personne résidant aux États-Unis ou dans tout ressort où une telle offre ou sollicitation n’est pas autorisée ou à toute personne qu’il est illégal de solliciter ou à qui il est illégal de faire une telle offre. Les investisseurs éventuels qui ne résident pas au Canada doivent s’adresser à leur conseiller en placement pour déterminer si les titres du Fonds peuvent être légalement vendus dans leur ressort.

Les opinions, les estimations et les prévisions (« l’information ») contenues dans la présente étude sont uniquement celles de Ninepoint Partners LP et sont modifiables sans préavis. Ninepoint Partners fait tous les efforts pour assurer que l’information est tirée de sources considérées fiables et exactes. Cependant, Ninepoint Partners n’assume aucune responsabilité quant aux pertes ou dommages directs ou indirects quelconques pouvant résulter de l’utilisation de cette information. Ninepoint Partners n’a aucune obligation de mettre à jour ou de maintenir à jour l’information contenue dans le présent document. Les destinataires ne doivent pas substituer l’information à leur propre jugement. Veuillez consulter votre conseiller professionnel relativement à votre situation particulière. Les opinions concernant une entreprise, un titre, un secteur ou un marché en particulier ne doivent pas être considérées comme une indication aux fins de négociation des fonds d’investissement gérés par Ninepoint Partners LP. Toute mention d’une entreprise particulière est faite uniquement à titre informatif, ne doit pas être considérée comme un conseil en matière de placement ou une recommandation d’achat ou de vente ni comme une indication de la façon qu’investissent ou investiront les portefeuilles des fonds d’investissement gérés par Ninepoint Partners LP. Ninepoint Partners LP ou ses sociétés affiliées peuvent être propriétaires bénéficiaires ou contrôler à titre bénéficiaire 1 % ou plus de n’importe quelle catégorie de titres de capitaux propres des émetteurs mentionnés dans la présente étude. Ninepoint Partners LP ou ses sociétés affiliées peuvent détenir une position vendeur de n’importe quelle catégorie de titres de capitaux propres des émetteurs mentionnés dans la présente étude. Au cours des précédents douze mois, Ninepoint Partners LP ou ses sociétés affiliées peuvent avoir reçu des émetteurs mentionnés dans la présente étude une rémunération pour d’autres raisons que les services normaux de conseils en matière de placement ou d’exécution d’opérations.

Ninepoint Partners LP Au numéro sans frais : 1 866 299-9906 SERVICES AUX COURTIERS : CIBC Mellon GSSC Record Keeping Services: sans frais : 1.877.358.0540

Fonds liés

Commentaire historique

- Fonds d’infrastructure mondiale Ninepoint 12/2023

- Fonds d’infrastructure mondiale Ninepoint 11/2023

- Fonds d’infrastructure mondiale Ninepoint 10/2023

- Fonds d’infrastructure mondiale Ninepoint 09/2023

- Fonds d’infrastructure mondiale Ninepoint 08/2023

- Fonds d’infrastructure mondiale Ninepoint 07/2023

- Fonds d’infrastructure mondiale Ninepoint 06/2023

- Fonds d’infrastructure mondiale Ninepoint 05/2023

- Fonds d’infrastructure mondiale Ninepoint 04/2023

- Fonds d’infrastructure mondiale Ninepoint 03/2023

- Fonds d’infrastructure mondiale Ninepoint 02/2023

- Fonds d’infrastructure mondiale Ninepoint 01/2023

- Fonds d’infrastructure mondiale Ninepoint 12/2022

- Fonds d’infrastructure mondiale Ninepoint 11/2022

- Fonds d’infrastructure mondiale Ninepoint 10/2022

- Fonds d’infrastructure mondiale Ninepoint 09/2022

- Fonds d’infrastructure mondiale Ninepoint 08/2022

- Fonds d’infrastructure mondiale Ninepoint 07/2022

- Fonds d’infrastructure mondiale Ninepoint 06/2022

- Fonds d’infrastructure mondiale Ninepoint 05/2022

- Fonds d’infrastructure mondiale Ninepoint 04/2022

- Fonds d’infrastructure mondiale Ninepoint 03/2022

- Fonds d’infrastructure mondiale Ninepoint 02/2022

- Fonds d’infrastructure mondiale Ninepoint 01/2022

- Fonds d’infrastructure mondiale Ninepoint 12/2021

- Fonds d’infrastructure mondiale Ninepoint 10/2021

- Fonds d’infrastructure mondiale Ninepoint 09/2021

- Fonds d’infrastructure mondiale Ninepoint 08/2021

- Fonds d’infrastructure mondiale Ninepoint 07/2021

- Fonds d’infrastructure mondiale Ninepoint 06/2021

- Fonds d’infrastructure mondiale Ninepoint 05/2021

- Fonds d’infrastructure mondiale Ninepoint 04/2021

- Fonds d’infrastructure mondiale Ninepoint 03/2021

- Fonds d’infrastructure mondiale Ninepoint 02/2021

- Fonds d’infrastructure mondiale Ninepoint 01/2021

- Fonds d’infrastructure mondiale Ninepoint 11/2020

- Fonds d’infrastructure mondiale Ninepoint 10/2020

- Fonds d’infrastructure mondiale Ninepoint 09/2020

- Fonds d’infrastructure mondiale Ninepoint 08/2020

- Fonds d’infrastructure mondiale Ninepoint 07/2020

- Fonds d’infrastructure mondiale Ninepoint 06/2020

- Fonds d’infrastructure mondiale Ninepoint 05/2020

- Fonds d’infrastructure mondiale Ninepoint 04/2020

- Fonds d’infrastructure mondiale Ninepoint 03/2020

- Fonds d’infrastructure mondiale Ninepoint 02/2020

- Fonds d’infrastructure mondiale Ninepoint 12/2019

- Fonds d’infrastructure mondiale Ninepoint 11/2019

- Fonds d’infrastructure mondiale Ninepoint 10/2019

- Fonds d’infrastructure mondiale Ninepoint 09/2019

- Fonds d’infrastructure mondiale Ninepoint 08/2019

- Fonds d’infrastructure mondiale Ninepoint 07/2019

- Fonds d’infrastructure mondiale Ninepoint 06/2019

- Fonds d’infrastructure mondiale Ninepoint 05/2019

- Fonds d’infrastructure mondiale Ninepoint 04/2019

- Fonds d’infrastructure mondiale Ninepoint 03/2019

- Fonds d’infrastructure mondiale Ninepoint 02/2019

- Fonds d’infrastructure mondiale Ninepoint 01/2019

- Fonds d’infrastructure mondiale Ninepoint 12/2018

- Fonds d’infrastructure mondiale Ninepoint 11/2018

- Fonds d’infrastructure mondiale Ninepoint 10/2018

- Fonds d’infrastructure mondiale Ninepoint 09/2018

- Fonds d’infrastructure mondiale Ninepoint 08/2018

- Fonds d’infrastructure mondiale Ninepoint 07/2018

- Fonds d’infrastructure mondiale Ninepoint 06/2018

- Fonds d’infrastructure mondiale Ninepoint 05/2018

- Fonds d’infrastructure mondiale Ninepoint 04/2018

- Fonds d’infrastructure mondiale Ninepoint 03/2018

- Fonds d’infrastructure mondiale Sprott 02/2018

- Fonds d’infrastructure mondiale Sprott 01/2018