Fonds d’infrastructure mondiale Ninepoint

Commentaire de mai 2022

Depuis le début de l’année et jusqu’au 31 mai, le Fonds d’infrastructure mondiale Ninepoint a généré un rendement total de 1,49 % comparativement à l’indice MSCI World Core Infrastructure, qui a produit un rendement total de 0,88 %. Pour le mois, le Fonds a généré un rendement total de 0,81 %, pendant que celui de l’indice était de 1,07 %.

Bien que les indices boursiers larges aient terminé le mois de façon relativement stable, ce fut une course effrénée pour les investisseurs. Les marchés ont été essentiellement en « V » tout au long du mois de mai, avec une forte baisse au cours des premières semaines, suivie d’un rebond à la fin du mois. Au plus bas niveau intrajournalier du 20 mai (3 810) du S&P 500 (en baisse d’environ 20 % par rapport aux sommets historiques, à 16,5 fois les estimations consensuelles pour 2022 et à 15,25 fois les estimations consensuelles pour 2023, selon Refinitiv), la crainte d’un scénario imminent de stagflation ou de récession était palpable. Heureusement, la combinaison de certains discours relativement apaisants de la Réserve fédérale et d’une réinitialisation des évaluations a conduit à un comportement plus constructif des investisseurs, ce qui a permis au redressement de s’installer. Malheureusement, il reste à voir si ce rebond est plus qu’une simple reprise du marché baissier.

Comme cela a été le cas toute l’année, les investisseurs ont été fixés sur l’inflation et la trajectoire des futures hausses de taux d’intérêt qui en découle. L’impression la plus récente de l’IPC (pour avril, mais publié le 11 mai) a montré une augmentation de 8,3 % sur les 12 derniers mois et de 6,2 % sur les 12 derniers mois en excluant les aliments et l’énergie, ce qui indique un léger ralentissement par rapport aux données de mars. Toutefois, les détails du rapport n’ont pas permis de dissiper les craintes que les facteurs de l’inflation soient plus « rigides » qu’on ne le pensait initialement. Ainsi, après la hausse de 50 points de base des taux d’intérêt de la Réserve fédérale le 4 mai, dans une nouvelle fourchette de 0,75 % à 1,00 %, nous prévoyons toujours des hausses de 50 points de base en juin et en juillet. En outre, la courbe des contrats à terme prévoit des hausses lors des réunions du FOMC de septembre, novembre et décembre, ce qui implique un taux des fonds de la Réserve fédérale d’environ 2,75 % à 3,0 % en décembre. Nous pensons que cela pourrait s’avérer excessivement sévère, mais la plupart des investisseurs ne sont pas disposés à tempérer leurs perspectives jusqu’à ce qu’ils voient des preuves claires que l’inflation se modère.

Bien que la majeure partie de la baisse depuis le début de l’année puisse être attribuée à la compression des multiples due à la hausse des taux d’intérêt, les investisseurs ont maintenant commencé à remettre en question les prévisions de bénéfices. Étonnamment, les estimations du consensus sont restées raisonnablement stables autour de 230 $ pour 2022 et 250 $ pour 2023, mais la menace de compression des marges constitue un risque crédible pour l’avenir. Si les entreprises ne peuvent pas ou ne veulent pas répercuter la hausse des salaires, des coûts des matières premières et des taux de fret, nous pourrions voir ces prévisions baisser. En théorie, si la saison des résultats du deuxième trimestre est difficile et que les prévisions pour le deuxième semestre de 2022 sont nettement inférieures, nous pourrions assister à une phase de révision négative des résultats dans le cadre du mouvement de liquidation/correction du marché. À l’inverse, si les équipes de direction semblent confiantes quant à leurs prévisions, il se peut que nous ayons déjà vu les chiffres les plus bas de l’année.

Dans l’intervalle, nous continuons à nous appuyer sur les périodes comparables antérieures pour guider nos décisions de placement, ce qui suggère que si les données relatives à l’inflation montrent quelques signes de modération, que les données économiques restent relativement solides et que le rythme des hausses de taux d’intérêt et du resserrement quantitatif ralentit par rapport aux attentes du marché, les marchés des actions peuvent reprendre une tendance à la hausse. Bien que les investisseurs doivent s’attendre à une volatilité continue dans un environnement de placement difficile, si la Réserve fédérale peut atteindre son objectif d’« atterrissage en douceur », les grands marchés pourraient s’avérer plus résistants que ce que l’on craignait au plus profond de la correction. Conformément à nos mandats, nous concentrons nos efforts sur les sociétés à flux de trésorerie disponibles positifs, de haute qualité, à croissance des dividendes et sur les placements en actifs réels, compte tenu de notre évaluation positive des perspectives de risque/rendement au cours des deux à trois prochaines années.

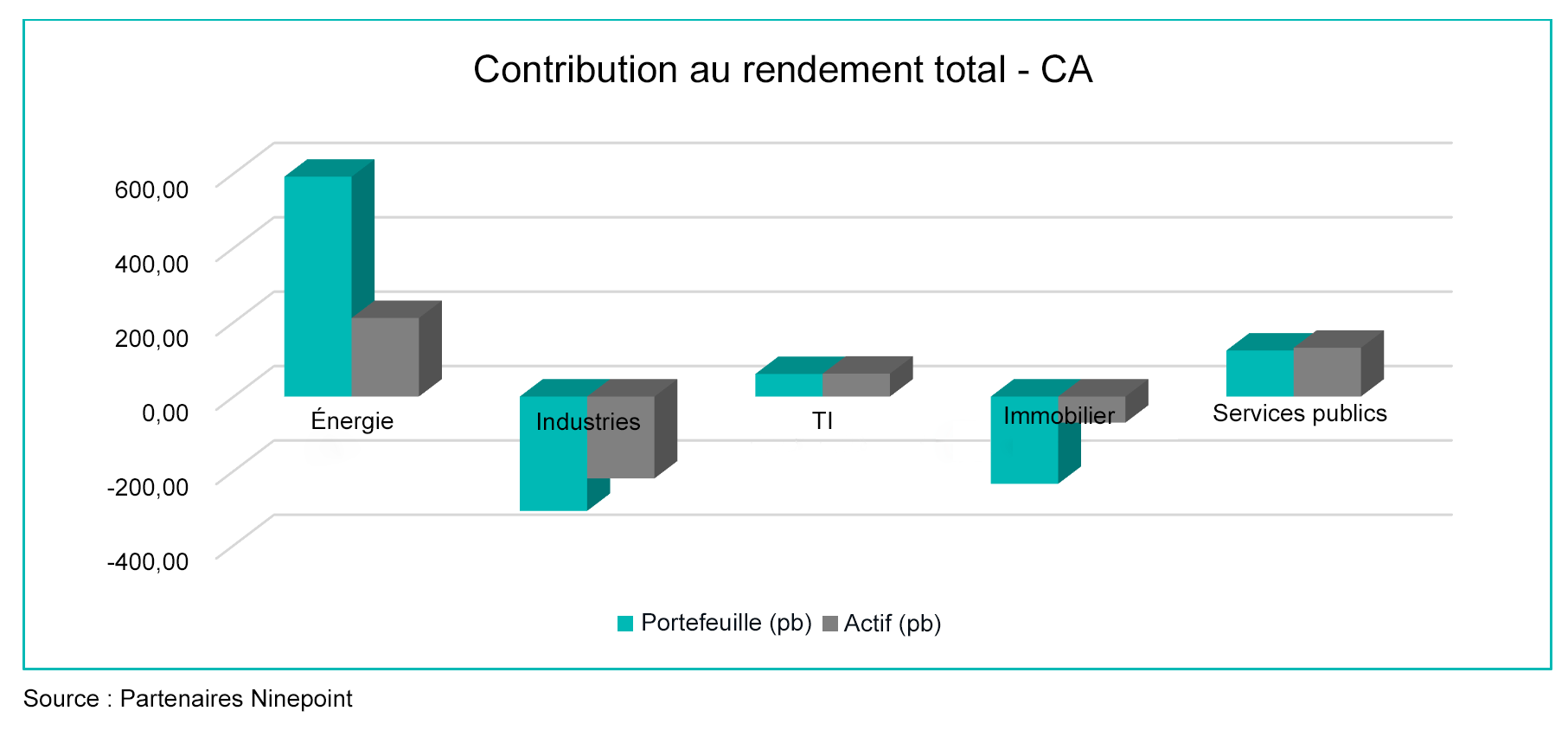

Sur une base absolue, les secteurs de l’énergie (+593 pb), des services publics (+105 pb) et des technologies de l’information (+61 pb) sont les principaux secteurs contributeurs du Fonds depuis le début de l’année, alors que ceux des industries (-308 pb) et de l’immobilier (-235 pb) ont été à la traîne du marché.

Sur une base relative, la contribution positive au rendement des secteurs de l’énergie (+221 pb), des services publics (+129 pb) et des technologies de l’information (+62 pb) a été contrebalancée par la contribution négative de ceux des industries (-217 pb) et de l’immobilier (-67 pb).

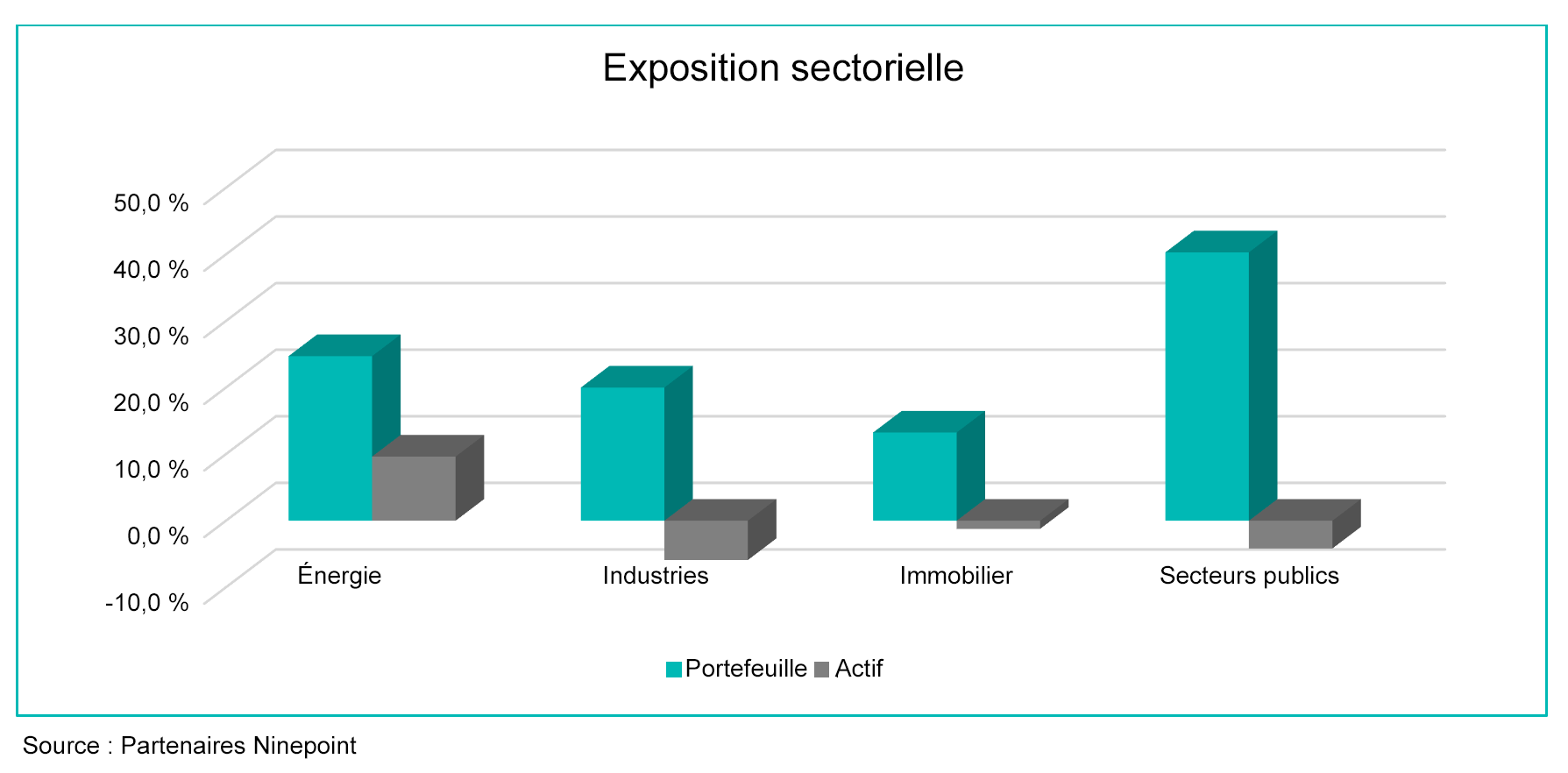

Notre position est actuellement surpondérée dans les secteurs de l’énergie, et sous-pondérée dans ceux des industries, des services publics et de l’immobilier. Le sous-secteur du stockage et du transport du pétrole et du gaz a été le chef de file incontesté depuis le début de l’année, mais le secteur des services publics a également généré des rendements positifs, bien qu’il soit loin en deuxième position. Nous restons largement surpondérés dans le secteur de l’énergie, mais nous avons effectué un travail fondamental sur diverses occasions de placement potentielles dans celui des services publics (tant en Amérique du Nord qu’en Europe) après un repli de la mi-avril à la mi-mai.

Au 31 mai 2022, le Fonds se concentrait sur 30 positions, les 10 principaux placements représentant environ 38,1 % du Fonds. Au cours de l’exercice précédent, 16 des 30 sociétés dont les titres sont détenus par le Fonds ont annoncé une augmentation de leurs dividendes, avec une hausse moyenne de 5,0 % (la hausse médiane était de 1,9 %). En utilisant une approche d’infrastructure totale, nous continuerons à suivre un processus de placement discipliné en équilibrant l’évaluation, la croissance et le rendement dans le but de produire de solides rendements ajustés en fonction du risque.

Jeffrey Sayer, CFA

Partenaires Ninepoint

FONDS D’INFRASTRUCTURE MONDIALE NINEPOINT – RENDEMENT COMPOSɹ AU 31 MAI 2022 (SÉRIE F NPP 356) | DATE DE CRÉATION : 1ᴱᴿ SEPTEMBRE 2011

| 1 Mois | CA | 3 Mois | 6 Mois | 1 AN | 3 ANS | 5 ANS | 10 ANS | CRÉATION | |

| Fonds | 0,8 % | 1,5 % | 5,3 % | 6,5 % | 12,7 % | 9,5 % | 7,4 % | 8,7 % | 7,9 % |

| Indice MSCI World Core Infrastructure NR (CAD) | 1,1 % | 0,9 % | 4,5 % | 6,9 % | 12,4 % | 6,1 % | 7,2 % | 12,2 % | 12,1 % |

1 Tous les rendements et les détails du Fonds a) reposent sur les parts de série A; b) sont nets de frais; c) sont annualisés si la période est supérieure à un an; d) sont en date du mai 31, 2022; e) les rendements annuels de 2011 sont pour la période du 1er septembre au 31 décembre 2011. L’indice est composé à 100 % de l’indice S&P Global Infrastructure TR (dollars canadiens) et est calculé par Ninepoint Partners LP selon les renseignements sur les indices publiquement accessibles. L’indice était auparavant l’indice Macquarie Global Infrastructure 100 (dollars canadiens) depuis la création jusqu’au 31 octobre 2016.

Le Fonds est généralement exposé aux risques suivants. Veuillez consulter le prospectus du Fonds pour obtenir une description de ces risques : risque lié à l’épuisement du capital; risque lié à la concentration; risque de crédit; risque de change; risque lié aux dérivés; risque lié aux fonds négociés en bourse; risque lié aux placements étrangers; risque lié aux fiducies de revenu; risque lié à l’inflation; risque lié aux taux d’intérêt; risque lié à la liquidité; risque de marché; risque lié à la réglementation; risque lié à la série; risque lié aux ventes à découvert; risque lié aux petites sociétés; risque lié à un émetteur donné; risque lié à la fiscalité.

Ninepoint Partners LP est le gestionnaire de placement des Fonds Ninepoint (collectivement, les « Fonds »). Un placement dans un fonds commun de placement peut donner lieu à des commissions, des commissions de suivi, des frais de gestion, des frais liés au rendement (le cas échéant) ainsi qu’à d’autres frais et dépenses. Veuillez lire attentivement le prospectus avant d’investir. Le taux de rendement indiqué pour les parts de série A du Fonds pour la période se terminant le mai 31, 2022 est basé sur le taux de rendement total composé annuel historique et inclut les changements de valeur des parts et le réinvestissement des dividendes distribués. Il ne tient cependant pas compte des ventes, des rachats, des distributions ou des charges facultatives ni des impôts sur le revenu payables par tout détenteur de part, qui pourraient avoir réduit le rendement. Les fonds communs de placement ne sont pas garantis, leur valeur fluctue souvent et les rendements passés ne se reproduisent pas nécessairement. L’information contenue dans la présente communication ne constitue pas une offre ni une sollicitation par toute personne résidant aux États-Unis ou dans tout ressort où une telle offre ou sollicitation n’est pas autorisée ou à toute personne qu’il est illégal de solliciter ou à qui il est illégal de faire une telle offre. Les investisseurs éventuels qui ne résident pas au Canada doivent s’adresser à leur conseiller en placement pour déterminer si les titres du Fonds peuvent être légalement vendus dans leur ressort.

Les opinions, les estimations et les prévisions (« l’information ») contenues dans la présente étude sont uniquement celles de Ninepoint Partners LP et sont modifiables sans préavis. Ninepoint Partners fait tous les efforts pour assurer que l’information est tirée de sources considérées fiables et exactes. Cependant, Ninepoint Partners n’assume aucune responsabilité quant aux pertes ou dommages directs ou indirects quelconques pouvant résulter de l’utilisation de cette information. Ninepoint Partners n’a aucune obligation de mettre à jour ou de maintenir à jour l’information contenue dans le présent document. Les destinataires ne doivent pas substituer l’information à leur propre jugement. Veuillez consulter votre conseiller professionnel relativement à votre situation particulière. Les opinions concernant une entreprise, un titre, un secteur ou un marché en particulier ne doivent pas être considérées comme une indication aux fins de négociation des fonds d’investissement gérés par Ninepoint Partners LP. Toute mention d’une entreprise particulière est faite uniquement à titre informatif, ne doit pas être considérée comme un conseil en matière de placement ou une recommandation d’achat ou de vente ni comme une indication de la façon qu’investissent ou investiront les portefeuilles des fonds d’investissement gérés par Ninepoint Partners LP. Ninepoint Partners LP ou ses sociétés affiliées peuvent être propriétaires bénéficiaires ou contrôler à titre bénéficiaire 1 % ou plus de n’importe quelle catégorie de titres de capitaux propres des émetteurs mentionnés dans la présente étude. Ninepoint Partners LP ou ses sociétés affiliées peuvent détenir une position vendeur de n’importe quelle catégorie de titres de capitaux propres des émetteurs mentionnés dans la présente étude. Au cours des précédents douze mois, Ninepoint Partners LP ou ses sociétés affiliées peuvent avoir reçu des émetteurs mentionnés dans la présente étude une rémunération pour d’autres raisons que les services normaux de conseils en matière de placement ou d’exécution d’opérations.

Ninepoint Partners LP Au numéro sans frais : 1 866 299-9906 SERVICES AUX COURTIERS : CIBC Mellon GSSC Record Keeping Services: sans frais : 1.877.358.0540

Fonds liés

Commentaire historique

- Fonds d’infrastructure mondiale Ninepoint 12/2023

- Fonds d’infrastructure mondiale Ninepoint 11/2023

- Fonds d’infrastructure mondiale Ninepoint 10/2023

- Fonds d’infrastructure mondiale Ninepoint 09/2023

- Fonds d’infrastructure mondiale Ninepoint 08/2023

- Fonds d’infrastructure mondiale Ninepoint 07/2023

- Fonds d’infrastructure mondiale Ninepoint 06/2023

- Fonds d’infrastructure mondiale Ninepoint 05/2023

- Fonds d’infrastructure mondiale Ninepoint 04/2023

- Fonds d’infrastructure mondiale Ninepoint 03/2023

- Fonds d’infrastructure mondiale Ninepoint 02/2023

- Fonds d’infrastructure mondiale Ninepoint 01/2023

- Fonds d’infrastructure mondiale Ninepoint 12/2022

- Fonds d’infrastructure mondiale Ninepoint 11/2022

- Fonds d’infrastructure mondiale Ninepoint 10/2022

- Fonds d’infrastructure mondiale Ninepoint 09/2022

- Fonds d’infrastructure mondiale Ninepoint 08/2022

- Fonds d’infrastructure mondiale Ninepoint 07/2022

- Fonds d’infrastructure mondiale Ninepoint 06/2022

- Fonds d’infrastructure mondiale Ninepoint 04/2022

- Fonds d’infrastructure mondiale Ninepoint 03/2022

- Fonds d’infrastructure mondiale Ninepoint 02/2022

- Fonds d’infrastructure mondiale Ninepoint 01/2022

- Fonds d’infrastructure mondiale Ninepoint 12/2021

- Fonds d’infrastructure mondiale Ninepoint 10/2021

- Fonds d’infrastructure mondiale Ninepoint 09/2021

- Fonds d’infrastructure mondiale Ninepoint 08/2021

- Fonds d’infrastructure mondiale Ninepoint 07/2021

- Fonds d’infrastructure mondiale Ninepoint 06/2021

- Fonds d’infrastructure mondiale Ninepoint 05/2021

- Fonds d’infrastructure mondiale Ninepoint 04/2021

- Fonds d’infrastructure mondiale Ninepoint 03/2021

- Fonds d’infrastructure mondiale Ninepoint 02/2021

- Fonds d’infrastructure mondiale Ninepoint 01/2021

- Fonds d’infrastructure mondiale Ninepoint 12/2020

- Fonds d’infrastructure mondiale Ninepoint 11/2020

- Fonds d’infrastructure mondiale Ninepoint 10/2020

- Fonds d’infrastructure mondiale Ninepoint 09/2020

- Fonds d’infrastructure mondiale Ninepoint 08/2020

- Fonds d’infrastructure mondiale Ninepoint 07/2020

- Fonds d’infrastructure mondiale Ninepoint 06/2020

- Fonds d’infrastructure mondiale Ninepoint 05/2020

- Fonds d’infrastructure mondiale Ninepoint 04/2020

- Fonds d’infrastructure mondiale Ninepoint 03/2020

- Fonds d’infrastructure mondiale Ninepoint 02/2020

- Fonds d’infrastructure mondiale Ninepoint 12/2019

- Fonds d’infrastructure mondiale Ninepoint 11/2019

- Fonds d’infrastructure mondiale Ninepoint 10/2019

- Fonds d’infrastructure mondiale Ninepoint 09/2019

- Fonds d’infrastructure mondiale Ninepoint 08/2019

- Fonds d’infrastructure mondiale Ninepoint 07/2019

- Fonds d’infrastructure mondiale Ninepoint 06/2019

- Fonds d’infrastructure mondiale Ninepoint 05/2019

- Fonds d’infrastructure mondiale Ninepoint 04/2019

- Fonds d’infrastructure mondiale Ninepoint 03/2019

- Fonds d’infrastructure mondiale Ninepoint 02/2019

- Fonds d’infrastructure mondiale Ninepoint 01/2019

- Fonds d’infrastructure mondiale Ninepoint 12/2018

- Fonds d’infrastructure mondiale Ninepoint 11/2018

- Fonds d’infrastructure mondiale Ninepoint 10/2018

- Fonds d’infrastructure mondiale Ninepoint 09/2018

- Fonds d’infrastructure mondiale Ninepoint 08/2018

- Fonds d’infrastructure mondiale Ninepoint 07/2018

- Fonds d’infrastructure mondiale Ninepoint 06/2018

- Fonds d’infrastructure mondiale Ninepoint 05/2018

- Fonds d’infrastructure mondiale Ninepoint 04/2018

- Fonds d’infrastructure mondiale Ninepoint 03/2018

- Fonds d’infrastructure mondiale Sprott 02/2018

- Fonds d’infrastructure mondiale Sprott 01/2018